Система финансового мониторинга банка «AML Insighter»

Система финансового мониторинга банка (САФМ) «AML Insighter» представляет собой решение для банковского сектора, поддерживающее все важнейшие составляющие процесса противодействия отмыванию денежных средств (AML), минимизации налогообложения и предотвращения финансирования терроризма.

Система автоматизации финансового мониторинга «AML Insighter» направлена на реализацию не только положений обязательного, но и внутреннего финансового мониторинга, и позволяет решить ряд следующих задач:

- обеспечение соблюдения регуляторных требований;

- отбор и анализ финансовых операций

- обязательный и внутренний мониторинг клиентов и транзакций

- реализация политики «Знай своего клиента» (KYC)

- квартальный анализ деятельности клиентов и мониторинг подозрительной активности (на основе правил и скоринг (риск) механизма)

- назначение уровня риска клиенту

- назначение уровня риска отделению банка

- назначение уровня риска банку в целом

- менеджмент инцидентов

- составление статистических отчетов

Основными функциями системы финансового мониторинга являются:

- Создание правил отбора финансовых операций подлежащих обязательному и внутреннему финансовому мониторингу.

- Отбор операций и ведение реестра производится путем запуска выбранной группы правил.

- Файлообмен позволяет в едином интерфейсе видеть все исходящие и входящие файлы и контролировать их состояние.

- Управление клиентами позволяет получать исчерпывающую информацию о клиенте из учетных систем, так и дополнять новыми данными, с широкими возможностями визуализации взаимосвязей клиента на основе статических связей и операционной деятельности.

- Квартальный анализ деятельности клиентов (исследование деятельности клиентов) реализован на основе выполнения управляемой скоринговой модели, итогом отработки которой является выявление клиентов с подозрительным поведением.

- Управление расследованиями инцидентов.

- Идентификационный мониторинг, позволяющий находить аномалии в данных среди клиентов, зачастую являющихся аффилированными объектами или лицами, пытающимися избежать идентификации.

- Осуществление проверки информации по внутренним «черным спискам», а также данным, поступающим от уполномоченного органа (ДСФМУ), с использованием мощных вероятностного и фонетического алгоритмов.

- Администрирование системы (управление справочниками, пользователями и настройка констант необходимых для работы системы).

- Формирование отчетности (генерация анкет и реестра операций финансового мониторинга, 200/201 форм отчетности, файлов D0/D1).

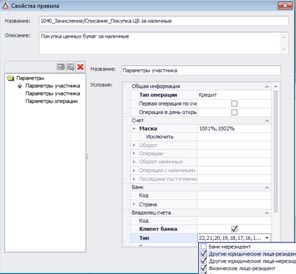

Как создается правило для отбора операций подлежащих финансовому мониторингу

Правила для отбора операций создаются с помощью конструктора. В конструкторе правил пользователь настраивает параметры (или комбинации) по которым он хочет чтобы отбирались операции и признаки обязательного или внутреннего финмониторинга, которым соответствует данное правило. Затем из поискового интерфейса данное правило можно запустить и посмотреть корректность отбора финансовых операций. Если же операции подлежат финансовому мониторингу их можно перенести в реестр для последующей обработки и отправки в уполномоченный орган. Пример интерфейса ниже.

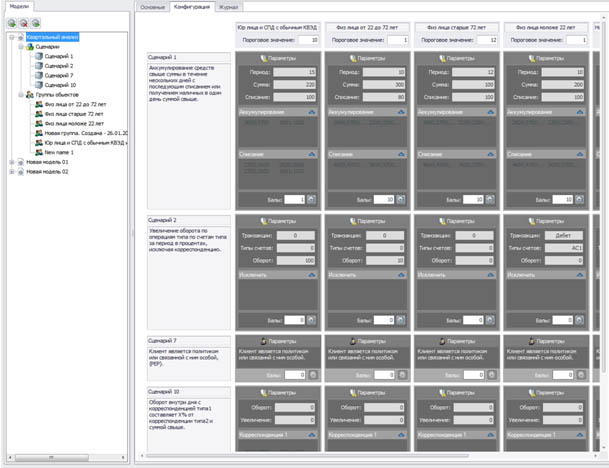

Как работает скоринг клиентов и назначение уровня риска клиенту

Для установления уровня риска клиенту в отношении его причастности к отмыванию денежных средств и финансированию терроризма в системе создается скоринг модель. Скоринг модель включает в себя сегментацию клиентов по их типу, оборотам и т.д. наложенную на сценарии подозрительных действий клиента. Сценарии же создаются из предустановленных шаблонов и настраиваются под конкретную группу клиентов. Уровень опасности (или подозрительности) при срабатывании сценария устанавливается баллами. Если у клиента срабатывает подозрительный сценарий причастности его к отмыванию денежных средств или финансированию терроризма, клиенту добавляются баллы сработавшего сценария. В конце процесса баллы суммируются и мы получаем балльную оценку уровня риска клиента, на основе которой и устанавливается уровень риска клиенту в подозрении причастности к отмыванию денежных средств. Пример интерфейса ниже.

Архитектура системы

Система состоит из сервера синхронизации данных с учетными системами, базы данных, содержащей необходимую информацию для обеспечения процесса финансового мониторинга, а так же рабочего места пользователя САФМ.

Более детальную информацию о системе автоматизации финансового мониторинга «AML Insighter» Вы сможете получить из презентации , расположенной на нашем сайте, либо обратившись по указанным на сайте контактам.

Презентацию в PDF формате можно скачать здесь: Скачать

Презентацию в PPS формате можно скачать здесь: Скачать